Immobilienförderung für Familien: KfW-Kredit mit 20-jähriger Zinsbindung ab 01.03.2024

Das Bundesbauministerium strebt die Förderung von erschwinglichem und umweltfreundlichem Bauen und Wohnen an. Hier ist eine Zusammenfassung der staatlichen Unterstützung und der aktuellen Änderungen in Bezug auf das Förderprogramm Kfw 300 – „Für Familien mit Kindern, die klimafreundlich bauen wollen“.

Die Kreditanstalt für Wiederaufbau (KfW) hat ab dem 1. März 2024 erneut eine Verbesserungen der Bedingungen für ihr „Wohneigentumsprogramm für Familien“, eingeführt. Das Programm bietet Eltern mit Kindern vergünstigte Kredite zum Erwerb von Wohneigentum. Zukünftig soll der Förderkredit über eine Zinsbindung von 20 Jahren verfügbar sein, im Vergleich zu den bisherigen zehn Jahren. Aktuell sind Laufzeiten über zehn Jahre möglich, jedoch bleibt nach Ablauf der Zinsbindung der künftige Zinssatz für das Darlehen unklar. Das Programm wurde letztes Jahr als Ersatz für das ausgelaufene Baukindergeld eingeführt. Bereits im Oktober 2023 wurden erstmalige Verbesserungen vorgenommen, darunter die Erhöhung der Einkommensgrenze und des maximalen Kreditbetrags.

Hier sind die neuen Rahmenbedingungen für das „Wohneigentumsprogramm für Familien“:

**Anforderungen an Kreditnehmer:**

- Mindestens ein minderjähriges Kind im Haushalt

- Höchstens 90.000 Euro zu versteuerndes Haushaltseinkommen (plus 10.000 Euro je Kind)

- Selbstnutzung der Immobilie (mindestens 50 % Miteigentumsquote)

- Kein Besitz weiterer Immobilien in Deutschland

Beachten Sie: Die Höhe Ihrer Förderung und die Anzahl der Kinder, für die Sie Unterstützung erhalten, hängen von Ihrer Situation am Tag der Antragstellung ab. Hier zwei Beispiele:

- Sie erhalten ebenfalls Förderung für ein Kind, das am Tag der Antragstellung 18 Jahre alt wird.

- Sie erhalten keine Förderung für Kinder, die nach dem Antragstellungstag geboren werden.

**Anforderungen an die Immobilie:**

- Wohnimmobilie (keine Ferienimmobilien oder Grundstücke)

- Neubau oder Erstkauf

- Mindestens Effizienzhaus-Stufe 40

- Keine Beheizung mit Öl, Gas oder Biomasse

- Erfüllung bestimmter Anforderungen für die Siegel „Nachhaltiges Gebäude Plus“ oder „Nachhaltiges Gebäude Premium“

Was bedeutet Effizienzhaus-Stufe 40 ?

Die Anforderungen an ein Effizienzhaus der Stufe 40 beziehen sich auf den energetischen Standard einer Immobilie gemäß der Energieeinsparverordnung (EnEV) bzw. des Gebäudeenergiegesetzes (GEG). Ein Effizienzhaus der Stufe 40 zeichnet sich durch einen besonders niedrigen Energiebedarf aus und erfüllt hohe Anforderungen an die Energieeffizienz.

Hier sind einige der wichtigsten Kriterien für ein Effizienzhaus der Stufe 40:

1. **Wärmedämmung**:

Die Gebäudehülle muss sehr gut gedämmt sein, um Wärmeverluste zu minimieren. Das betrifft Wände, Dach, Fenster und Bodenplatte.

2. **Luftdichtheit**:

Das Gebäude muss luftdicht sein, um unkontrollierte Luftströmungen und damit Energieverluste zu verhindern. Eine kontrollierte Lüftungsanlage mit Wärmerückgewinnung kann erforderlich sein.

3. **Heizungssystem**:

Ein hocheffizientes Heizungssystem, wie z.B. eine Wärmepumpe, eine Solarthermieanlage oder eine effiziente Gas-Brennwerttherme, ist notwendig, um den Energiebedarf für Heizung und Warmwasserbereitung zu minimieren.

4. **Erneuerbare Energien**:

Der Einsatz erneuerbarer Energien kann die Energiebilanz verbessern. Solarenergie für Warmwasserbereitung oder Stromerzeugung ist hier ein typisches Beispiel.

5. **Lüftungskonzept**:

Ein effizientes Lüftungskonzept ist wichtig, um eine gute Luftqualität im Gebäude sicherzustellen, insbesondere bei luftdichten Gebäuden. Die genauen Anforderungen können je nach Bauprojekt und Baurecht variieren. In Deutschland werden diese Standards in der Energieeinsparverordnung (EnEV) bzw. im Gebäudeenergiegesetz (GEG) festgelegt. Es ist ratsam, sich mit einem Fachplaner oder Energieberater abzustimmen, um die spezifischen Anforderungen für ein Effizienzhaus der Stufe 40 zu erfüllen.

Ein Energieberater sollte vor Baubeginn in die Planung einbezogen werden

Für ein klimafreundliches Bauprojekt ist umfassendes Fachwissen erforderlich. Um den hohen Standards gerecht zu werden, ist es ratsam, für die Planung und Begleitung des Baus besonders qualifizierte Fachleute hinzuzuziehen:

- Eine Fachkraft für Energieeffizienz

- Ein Berater für Nachhaltigkeit (nur erforderlich bei der Förderstufe „Klimafreundliches Wohngebäude – mit QNG“)

Ihr Experte für Energieeffizienz wird auch die „Bestätigung zum Antrag“ (BzA) für Sie erstellen. Diese Bestätigung wird benötigt, wenn Sie den Förderkredit beantragen möchten. Energieberater finden Sie über folgende Webseite.

Anforderungen für die Siegel “Nachhaltiges Gebäude Plus” oder “Nachhaltiges Gebäude Premium”

Die Siegel „Nachhaltiges Gebäude Plus (QNG-PLUS)“ und „Nachhaltiges Gebäude Premium (QNG-PREMIUM)“ sind Zertifizierungen, die darauf abzielen, hohe Standards in Bezug auf Nachhaltigkeit, Umweltverträglichkeit und Energieeffizienz bei Gebäuden sicherzustellen. Diese Zertifizierungen werden in der Regel von unabhängigen Organisationen vergeben und umfassen verschiedene Kriterien, die erfüllt werden müssen. Die genauen Anforderungen können je nach Zertifizierungssystem und Region variieren. Im Allgemeinen können jedoch folgende Aspekte berücksichtigt werden:

1. **Energieeffizienz**:

Gebäude, die eines der genannten Siegel erhalten möchten, müssen strenge Anforderungen an die Energieeffizienz erfüllen. Dies umfasst unter anderem die Nutzung erneuerbarer Energien, eine effiziente Gebäudedämmung, energieeffiziente Heizungs- und Kühlsysteme sowie die Reduzierung des Gesamtenergieverbrauchs.

2. **Umweltfreundliche Materialien**:

Die Verwendung umweltfreundlicher Baustoffe und Materialien ist ein wichtiger Aspekt. Dies kann die Verwendung von recycelten Materialien, nachhaltig bewirtschafteten Hölzern oder anderen umweltfreundlichen Baustoffen einschließen.

3. **Wassereffizienz**:

Die effiziente Nutzung von Wasser ist ein weiterer wichtiger Faktor. Dies kann den Einsatz von Wasserspararmaturen, Regenwassernutzungssystemen oder anderen Technologien zur Wasserrückgewinnung umfassen.

4. **Gesundheits- und Komfortaspekte**:

Gebäude, die eines der Siegel erhalten möchten, müssen auch bestimmte Anforderungen hinsichtlich der Gesundheit und des Komforts der Bewohner erfüllen. Dazu gehören beispielsweise gute Luftqualität, ausreichende Tageslichtnutzung und eine angenehme Raumgestaltung.

5. **Nachhaltige Standortwahl und Mobilität**:

Die Berücksichtigung der Standortwahl in Bezug auf die Infrastruktur, die Verfügbarkeit öffentlicher Verkehrsmittel und die Förderung umweltfreundlicher Mobilitätskonzepte kann ebenfalls Teil der Zertifizierungskriterien sein. Die genauen Anforderungen für die Siegel „Nachhaltiges Gebäude Plus“ oder „Nachhaltiges Gebäude Premium“ können je nach Zertifizierungssystem und Region variieren. Es ist ratsam, sich an die jeweilige Zertifizierungsstelle zu wenden oder die spezifischen Richtlinien des Zertifizierungsprogramms zu überprüfen, um detaillierte Informationen zu erhalten.

**Konditionen:**

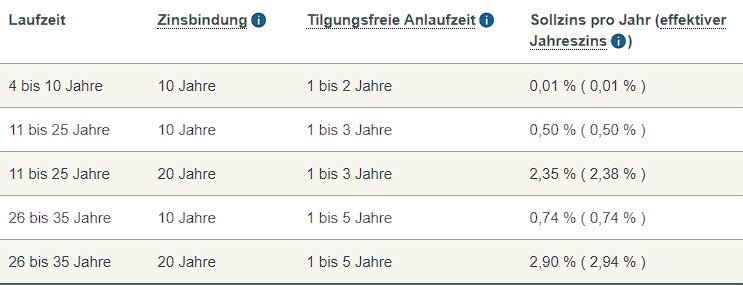

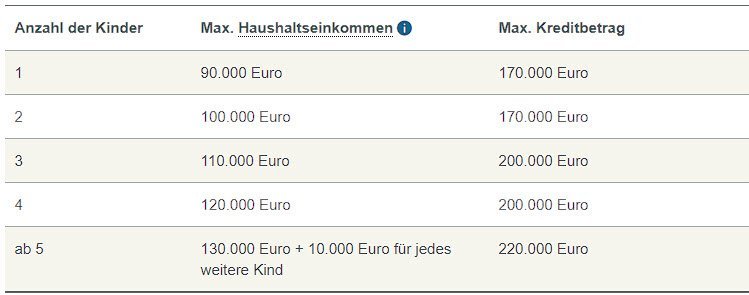

Der maximale Kreditbetrag variiert je nach Anzahl der Kinder. Grundsätzlich sind bis zu 170.000 Euro verfügbar, ab drei Kindern 200.000 Euro und ab fünf Kindern 220.000 Euro. Bei Erfüllung der Anforderungen für das Siegel „Nachhaltiges Gebäude Premium“ erhöht sich der Höchstbetrag um weitere 50.000 Euro. Das Darlehen ist wahlweise als endfälliger Kredit oder als reguläres Annuitätendarlehen erhältlich. Die Zinssätze sind derzeit recht günstig und liegen je nach Laufzeit für Annuitätendarlehen zwischen 0,01 und 0,58 Prozent effektiv pro Jahr (Stand: 01.02.2024).

Übersicht Annuitätendarlehen

Endfälliges Darlehen: Was sind die Vor- und Nachteile?

Was versteht man unter einem endfälligen Darlehen?

Ein endfälliges Darlehen wird auch als Festhypothek, Festdarlehen, Fälligkeitsdarlehen, Tilgungsaussetzungsdarlehen oder tilgungsfreies Darlehen bezeichnet. Als Kreditnehmer schließen Sie einen Vertrag über eine feste Laufzeit ab, die üblicherweise zwischen fünf und 25 Jahren liegt. Während dieser Zeit zahlen Sie lediglich Zinsen; die Tilgung erfolgt erst am Ende der Laufzeit. Dies bedeutet, dass die Rückzahlung des Darlehens separat von der Zinszahlung erfolgt und beide Teile am Ende der Laufzeit wieder zusammengeführt werden. In der Regel dient die Geldanlage als Sicherheit für die Bank.

Was versteht man unter einem Annuitätendarlehen?

Das Annuitätendarlehen kombiniert Zinsen und Tilgung in der monatlichen Rate. Mit der Verringerung der Kreditschuld steigt der Tilgungsanteil, während der Zinsanteil abnimmt.

Für wen könnten endfällige Darlehen von Interesse sein?

Endfällige Darlehen sind nur in bestimmten Situationen eine Überlegung wert, da das Annuitätendarlehen in der Regel die bevorzugte Option darstellt. Dennoch könnten endfällige Darlehen in folgenden Szenarien unter bestimmten Bedingungen erwogen werden:

- Für Selbstnutzer, die eine größere Summe erwarten oder diese ansammeln möchten:

- Investment mit guter Streuung generieren in der Regel eine wesentlich höhere Rendite zu den o.g. Zinskonditionen der Kfw – Förderkredite

- Sie möchten sich vor zukünftige Zinserhöhungen nach Zinsbindungsende mit einem Bausparer absichern

- Als Finanzierungsmöglichkeit im Rahmen einer Zwischenfinanzierung.

- Sie erhalten in der Zukunft ein Erbe oder Sie verkaufen eine Bestandsimmobilie im gleichen Wert

- Als kurzfristiges Anschlussdarlehen für bis zu fünf Jahre, insbesondere wenn die Restschuld gering ist.

- Für Vermieter, die von den höheren Zinszahlungen steuerliche Vorteile erwarten. Es ist jedoch ratsam, sorgfältig zu prüfen, ob die Steuerersparnis die potenziell höheren Finanzierungskosten ausgleicht. Beachten Sie, dass Zinszahlungen für selbstgenutzte Immobilien nicht steuerlich absetzbar sind.

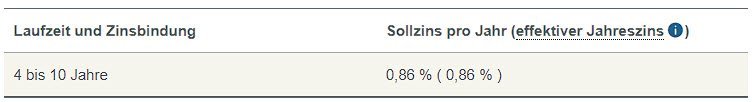

Übersicht endfälliges Darlehen

Folgende Kredithöchstbeträge gelten für die Förderstufe Klimafreundliches Wohngebäude

Folgende Kredithöchstbeträge gelten für die Förderstufe Klimafreundliches Wohngebäude – mit QNG

**Auszahlung:**

Die gesamte Kreditsumme wird Ihnen zu 100 % ausgezahlt. Sie haben die Möglichkeit, den Kredit entweder vollständig oder in Teilbeträgen innerhalb von 12 Monaten nach Zusage in Anspruch zu nehmen. Eine Verlängerung um bis zu 24 weitere Monate ist möglich. Ab dem 13. Monat wird eine Bereitstellungsprovision von 0,15 % pro Monat auf den noch nicht in Anspruch genommenen Kreditbetrag berechnet.

**Vorzeitige Rückzahlung:**

Sie haben die Option, den gesamten ausstehenden Kreditbetrag vorzeitig zurückzuzahlen. In diesem Fall wird eine Vorfälligkeitsentschädigung fällig. Teilrückzahlungen sind nicht gestattet.

**Kombinationsmöglichkeiten mit anderen Förderprodukten:**

Grundsätzlich können Fördermittel aus diesem Produkt mit anderen Fördermitteln (Krediten oder Zuschüssen) kombiniert werden, solange die Gesamtsumme aus Krediten, Zuschüssen oder Zulagen die förderfähigen Kosten nicht überschreitet. Es ist jedoch nicht möglich, für die geförderte Wohneinheit gleichzeitig Fördermittel aus der Bundesförderung für effiziente Gebäude (KfW-Produkte 261, 461) oder der Bundesförderung „Klimafreundlicher Neubau“ (KfW-Produkte 297/298, 299, 498, 499) zu erhalten. Ebenso ist es nicht gestattet, Fördermittel gemäß der Kälte-Klima-Richtlinie der Nationalen Klimaschutzinitiative, des Kraft-Wärme-Kopplungsgesetzes, des Erneuerbare-Energien-Gesetzes oder der Bundesförderung für effiziente Wärmenetze gleichzeitig für dieselben förderfähigen Kosten in Anspruch zu nehmen.

**Dieses Förderprodukt kommt nicht in Frage für:**

- Personen, die bereits im Besitz eines Wohngebäudes oder eines Anteils an einem Wohngebäude in Deutschland sind,

- Umschuldungen von bestehenden Krediten,

- Nachfinanzierungen für bereits begonnene oder abgeschlossene Projekte,

- den Erwerb eines Grundstücks,

- den Neubau oder Erwerb von Ferienhäusern und -wohnungen.

- Personen, die bereits Fördermittel aus dem Baukindergeld (424) bezogen haben,

Kontakt

E-Mail Adresse

Telefon

08191-6409006