Kapitalanlage in eine Boardinghouse-Immobilie

Kapitalanlage in eine Boardinghouse-Immobilie

Vorteile, Einnahmenpotenzial und Risiken

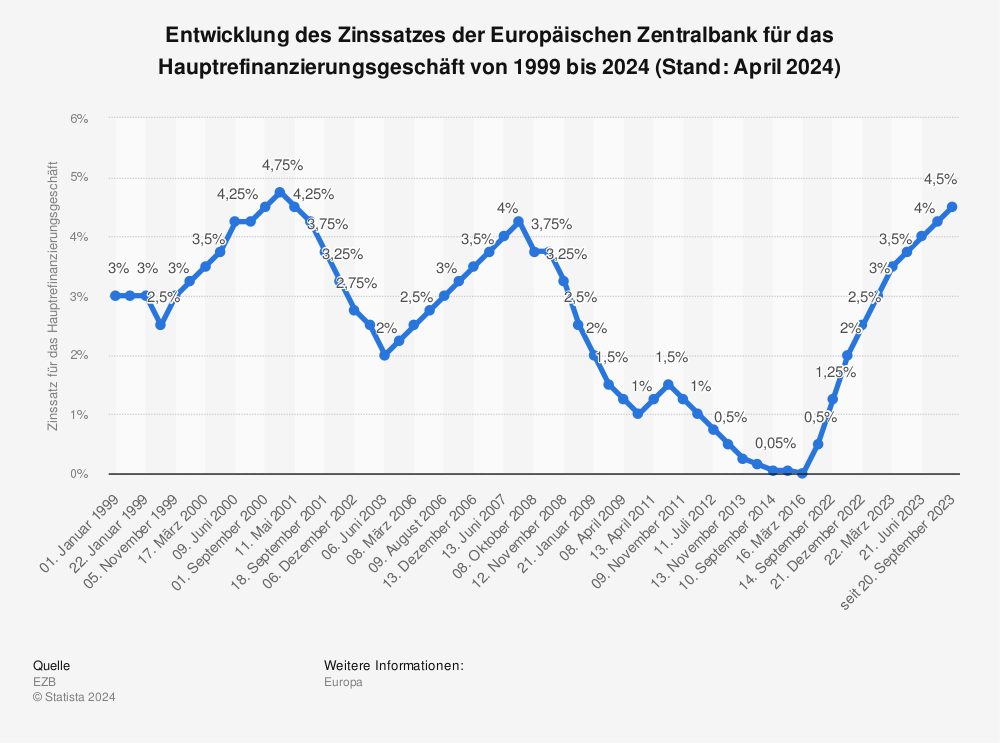

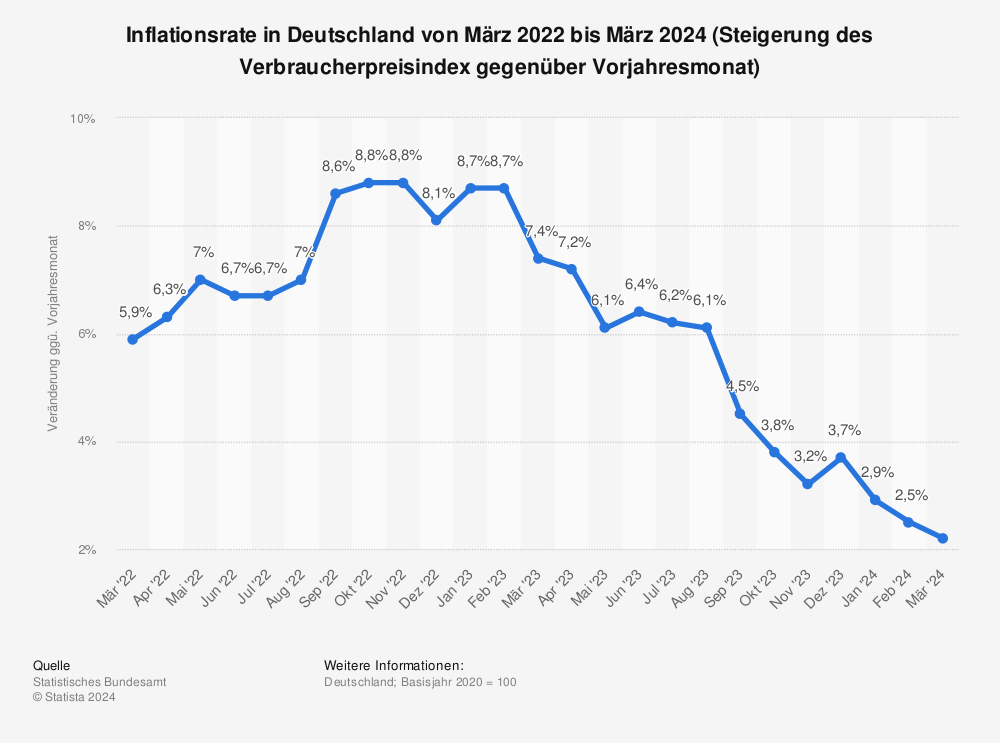

Investieren in Immobilien ist eine der ältesten und bewährtesten Methoden, um Vermögen aufzubauen. Innerhalb dieses breiten Feldes gibt es jedoch eine Vielzahl von Optionen, die unterschiedliche Renditechancen und Risiken bieten. Eine besonders interessante Form der Immobilieninvestition ist das Boardinghouse. Diese spezielle Art von Immobilie hat in den letzten Jahren zunehmend an Beliebtheit gewonnen, insbesondere unter Investoren, die nach flexiblen und renditestarken Anlageformen suchen. Vor allem in der jetzigen hohen Zinsphase ist es schwierig eine vernünftige Bruttorendite zu erwirtschaften.

In diesem Artikel werden die wichtigsten Aspekte einer Investition in ein Boarding-Haus untersucht: die Vorteile, das Einnahmenpotenzial, die damit verbundenen Risiken sowie die Herausforderungen bei der Finanzierung.

Was ist ein Boardinghouse?

Ein Boardinghouse ist eine Form der Beherbergung, die sich zwischen einem klassischen Hotel und einer langfristigen Mietwohnung bewegt. Boarding-Häuser bieten möblierte Apartments oder Zimmer, die für kurze bis mittellange Zeiträume vermietet werden. Diese Immobilienform zielt auf spezifische Zielgruppen wie Geschäftsreisende, Pendler, Studenten und Touristen ab, die Flexibilität und Komfort suchen, ohne sich langfristig an eine Wohnung binden zu wollen.

Anders als traditionelle Mietwohnungen bieten Boarding-Häuser oft zusätzliche Dienstleistungen an, wie Reinigungsservice, Gemeinschaftsbereiche und manchmal auch gastronomische Angebote. Die Mietverträge sind in der Regel flexibel gestaltet, was bedeutet, dass Gäste für nur wenige Tage oder auch für mehrere Monate bleiben können. Diese Flexibilität macht Boarding-Häuser zu einer attraktiven Option für viele Menschen, die vorübergehend eine Unterkunft benötigen, ohne dabei auf die Annehmlichkeiten eines Hotels verzichten zu müssen.

Vorteile eines Boarding-Hauses als Kapitalanlage

**Hohe Renditechancen durch flexible Mietpreise**

Einer der größten Vorteile einer Investition in ein Boarding-Haus ist das hohe Renditepotenzial. Da die Mieteinheiten oft kurzfristig vermietet werden, können die Preise je nach Nachfrage und Auslastung flexibel angepasst werden. Dies ermöglicht es dem Eigentümer, von saisonalen Schwankungen zu profitieren und höhere Mieteinnahmen zu erzielen, als es bei langfristig vermieteten Wohnungen der Fall wäre.

**Geringere Leerstandsrisiken**

Ein weiteres Argument für Boarding-Häuser als Kapitalanlage ist das im Vergleich zu herkömmlichen Mietwohnungen geringere Leerstandsrisiko. Aufgrund der flexiblen Mietstruktur und der breiten Zielgruppe besteht eine höhere Wahrscheinlichkeit, dass die Einheiten ständig belegt sind. Dies reduziert das Risiko, dass die Immobilie über längere Zeiträume ungenutzt bleibt, was sich negativ auf die Rendite auswirken könnte.

**Skalierbare Nutzungsmöglichkeiten**

Ein Boarding-Haus bietet zudem eine hohe Skalierbarkeit. Der Betreiber kann je nach Marktbedingungen und Zielgruppe unterschiedliche Preismodelle und Dienstleistungen anbieten. So ist es möglich, ein Boarding-Haus in einer wirtschaftlich schwächeren Phase als günstigere Unterkunft zu vermarkten und in Zeiten hoher Nachfrage die Preise zu erhöhen. Diese Flexibilität ermöglicht es, das Geschäft an die aktuellen Marktbedingungen anzupassen und dadurch die Auslastung und Rentabilität zu maximieren.

**Geringere Verwaltungskosten im Vergleich zu herkömmlichen Mietwohnungen**

Die Verwaltung eines Boarding-Hauses kann effizienter gestaltet werden als die von herkömmlichen Mietwohnungen. Da die Einheiten möbliert und in der Regel mit standardisierten Verträgen vermietet werden, ist der Verwaltungsaufwand geringer. Zudem werden viele Boarding-Häuser professionell verwaltet, was dem Eigentümer zusätzliche Arbeit abnimmt und gleichzeitig sicherstellt, dass das Gebäude optimal betrieben wird.

Einnahmenpotenzial eines Boarding-Hauses

Das Einnahmenpotenzial eines Boarding-Hauses hängt von verschiedenen Faktoren ab, darunter der Standort, die Ausstattung, die Größe des Hauses und die Zielgruppe. Grundsätzlich gilt jedoch, dass ein gut gelegenes und professionell geführtes Boarding-Haus eine deutlich höhere Rendite erzielen kann als herkömmliche Mietwohnungen.

**Berechnung der monatlichen Einnahmen**

Die monatlichen Einnahmen eines Boarding-Hauses können erheblich variieren. Sie setzen sich in der Regel aus den Mieteinnahmen der einzelnen Einheiten zusammen, wobei die Preise pro Nacht oder pro Monat abgerechnet werden. Für ein durchschnittliches Boarding-Haus in einer deutschen Großstadt können die Preise pro Nacht beispielsweise zwischen 50 und 150 Euro liegen, abhängig von der Ausstattung und dem Serviceangebot. Bei einer Auslastung von 70-80% können die Einnahmen somit mehrere tausend Euro pro Monat betragen.

**Unterschiedliche Preisgestaltung je nach Standort und Ausstattung**

Der Standort spielt eine entscheidende Rolle bei der Preisgestaltung. Boarding-Häuser in zentralen Lagen oder in der Nähe von Geschäftsvierteln können höhere Preise verlangen als solche in weniger gefragten Gebieten. Auch die Ausstattung der Zimmer und die angebotenen Dienstleistungen wirken sich auf die Preisgestaltung aus. Hochwertig ausgestattete Einheiten mit umfassendem Serviceangebot können einen deutlichen Aufpreis erzielen, was die Einnahmen weiter steigern kann.

**Durchschnittliche Auslastung und deren Einfluss auf die Einnahmen**

Die Auslastung ist ein weiterer wichtiger Faktor für das Einnahmenpotenzial. Eine hohe Auslastung ist natürlich wünschenswert, kann jedoch saisonalen Schwankungen unterliegen. In Geschäftsvierteln sind die Auslastungsraten während der Woche oft höher, während touristische Regionen möglicherweise an den Wochenenden und in Ferienzeiten eine höhere Auslastung verzeichnen. Ein professionelles Management, das auf solche Schwankungen reagiert, kann dazu beitragen, die Auslastung zu optimieren und damit die Einnahmen zu maximieren.

Risiken einer Boarding-Haus-Investition

**Markt- und Standortabhängigkeit**

Wie jede Immobilieninvestition ist auch die Anlage in ein Boarding-Haus nicht ohne Risiken. Ein zentrales Risiko ist die starke Abhängigkeit vom Markt und Standort. Sollte sich die Nachfrage nach kurzfristigen Unterkünften verringern oder der Standort an Attraktivität verlieren, kann dies zu sinkenden Einnahmen führen. Daher ist es wichtig, den Standort sorgfältig auszuwählen und die Marktbedingungen kontinuierlich zu überwachen.

**Regulierung und rechtliche Rahmenbedingungen**

Ein weiteres Risiko besteht in der Regulierung durch staatliche oder kommunale Vorschriften. In einigen Städten gibt es strenge Auflagen für die Nutzung von Immobilien als Boarding-Häuser, die von der Genehmigungspflicht bis hin zu Einschränkungen der Nutzungsdauer reichen können. Diese Regulierungen können das Geschäftsmodell erheblich beeinflussen und sollten vor der Investition genau geprüft werden.

**Wirtschaftliche Schwankungen und deren Einfluss auf die Nachfrage**

Wirtschaftliche Schwankungen können die Nachfrage nach Boarding-Häusern beeinflussen. In Zeiten wirtschaftlicher Unsicherheit oder Rezession könnten weniger Menschen bereit sein, hohe Mieten für kurzfristige Unterkünfte zu zahlen, was zu einer sinkenden Auslastung und geringeren Einnahmen führen könnte. Auch hier ist eine flexible Preisgestaltung und ein gutes Management entscheidend, um solchen Schwankungen entgegenzuwirken.

Finanzierung eines Boarding-Hauses über eine Bank

Die Finanzierung einer Boarding-Haus-Immobilie kann eine Herausforderung darstellen, insbesondere da nicht alle Banken bereit sind, Kredite für diese spezielle Art von Immobilien zu vergeben. Ein Grund dafür ist die eingeschränkte Verwendung der Immobilie, die einige Banken als Risikofaktor sehen.

**Überblick über gängige Finanzierungsmodelle in Deutschland**

In Deutschland gibt es verschiedene Finanzierungsmodelle, die für den Erwerb einer Boarding-Haus-Immobilie in Frage kommen. Dazu gehören klassische Hypothekendarlehen, variable Darlehen sowie hybride Modelle, die feste und variable Zinsen kombinieren. Die Wahl des richtigen Finanzierungsmodells hängt von den individuellen Bedürfnissen und der finanziellen Situation des Investors ab.

**Herausforderungen bei der Finanzierung durch Banken**

Eine der größten Herausforderungen bei der Finanzierung eines Boarding-Hauses ist, dass viele Banken diese Art von Immobilien als riskanter einstufen als herkömmliche Wohnimmobilien. Dies liegt vor allem daran, dass die Einnahmen aus kurzfristigen Vermietungen schwanken können und der Erfolg stark vom Management abhängt. Einige Banken lehnen daher eine Finanzierung ab oder setzen höhere Eigenkapitalquoten voraus.

**Einfluss der eingeschränkten Verwendung auf die Kreditvergabe**

Ein weiterer Aspekt, der die Kreditvergabe beeinflussen kann, ist die eingeschränkte Verwendungsmöglichkeit des Boarding-Hauses. Da diese Immobilien oft speziellen Vorschriften unterliegen und nicht immer flexibel umgenutzt werden können, sehen einige Banken dies als Risiko an. Es ist daher ratsam, sich frühzeitig mit verschiedenen Banken in Verbindung zu setzen und die Konditionen sorgfältig zu prüfen.

**Konditionen und Anforderungen an den Kreditnehmer**

Die Konditionen für die Finanzierung können je nach Bank und individueller Bonität des Investors variieren. In der Regel verlangen Banken einen Eigenkapitalanteil von mindestens 20-30%, wobei höhere Eigenkapitalquoten die Kreditkonditionen verbessern können. Darüber hinaus spielen die Erfahrung des Investors im Immobilienbereich und das Vorliegen eines soliden Geschäftsplans eine wichtige Rolle.

**Praktische Tipps zur Vorbereitung auf ein Finanzierungsgespräch**

Für ein erfolgreiches Finanzierungsgespräch ist es wichtig, gut vorbereitet zu sein. Investoren sollten einen detaillierten Businessplan vorlegen können, der die Einnahmenprognosen, die geplante Preisgestaltung und die Strategie zur Auslastungsoptimierung enthält. Außerdem sollten sie sich über die spezifischen Anforderungen der Bank informieren und eventuell einen erfahrenen Finanzberater hinzuziehen.

Wirtschaftliche Betrachtung: Eigenkapital vs. Fremdkapital

Bei der Finanzierung eines Boarding-Hauses stellt sich immer die Frage nach dem optimalen Verhältnis von Eigen- und Fremdkapital. Beide Finanzierungsarten haben ihre Vor- und Nachteile, die sorgfältig abgewogen werden sollten.

**Vor- und Nachteile von Eigenkapital**

Der Einsatz von Eigenkapital hat den Vorteil, dass keine oder nur geringe Fremdfinanzierungskosten anfallen, was die Rentabilität der Investition erhöhen kann. Außerdem sinkt das finanzielle Risiko, da keine monatlichen Kreditraten bedient werden müssen. Allerdings ist der Einsatz von Eigenkapital auch mit der Einschränkung verbunden, dass das Kapital an eine Immobilie gebunden ist und nicht für andere Investitionen zur Verfügung steht.

**Nutzung von Fremdkapital und dessen Einfluss auf die Rendite**

Die Nutzung von Fremdkapital ermöglicht es, größere Investitionen zu tätigen, ohne das gesamte eigene Kapital einsetzen zu müssen. Dies kann die Eigenkapitalrendite deutlich steigern, da die Investition gehebelt wird. Allerdings erhöht sich auch das Risiko, da die Kreditraten unabhängig von der tatsächlichen Einnahmensituation bedient werden müssen. Eine sorgfältige Planung und Kalkulation ist daher unerlässlich.

**Beispiele für eine optimale Finanzierungsmischung**

Eine optimale Finanzierungsmischung könnte darin bestehen, einen Teil des Eigenkapitals einzusetzen, um eine günstige Kreditkondition zu sichern, und den Rest über Fremdkapital zu finanzieren. Beispielsweise könnte ein Investor 30% Eigenkapital einbringen und 70% über einen Bankkredit finanzieren, wobei er von den Hebeleffekten profitiert und gleichzeitig eine ausreichende Liquiditätsreserve behält.

Steuerliche Aspekte der Investition

Eine Investition in ein Boarding-Haus bietet verschiedene steuerliche Vorteile, die die Rentabilität zusätzlich erhöhen können. Besonders interessant sind dabei die Möglichkeiten der Abschreibung sowie die steuerliche Absetzbarkeit von Zinsen und Betriebskosten.

**Abschreibungen und deren Nutzen**

Ein großer Vorteil von Immobilieninvestitionen ist die Möglichkeit der Abschreibung. Bei einem Boarding-Haus kann der Wert der Immobilie über einen Zeitraum von mehreren Jahren steuerlich abgeschrieben werden, was die steuerliche Belastung senkt. In Deutschland können Immobilien in der Regel über 50 Jahre abgeschrieben werden, wobei ein jährlicher Abschreibungssatz von 2% angewendet wird.

**Steuerliche Absetzbarkeit von Zinsen und anderen Ausgaben**

Neben den Abschreibungen können auch die Zinsen für das Fremdkapital sowie laufende Betriebskosten steuerlich geltend gemacht werden. Dies reduziert die Steuerlast weiter und erhöht die Netto-Rendite der Investition. Besonders interessant ist dies, wenn das Boarding-Haus über einen Kredit finanziert wurde, da die Zinsaufwendungen in der Regel einen erheblichen Teil der laufenden Kosten ausmachen.

**Steuerliche Vorteile von Boarding-Häusern im Vergleich zu anderen Immobilien**

Im Vergleich zu klassischen Mietwohnungen bieten Boarding-Häuser oft zusätzliche steuerliche Gestaltungsmöglichkeiten. Da die Einnahmen aus dem Betrieb eines Boarding-Hauses als gewerblich eingestuft werden können, haben Investoren die Möglichkeit, Betriebsausgaben in größerem Umfang geltend zu machen. Dies kann die Steuerbelastung erheblich reduzieren und die Rentabilität der Investition weiter steigern.

Langfristige Wertsteigerungspotenziale

Neben den laufenden Einnahmen ist auch die langfristige Wertsteigerung einer Immobilie ein wichtiger Aspekt bei der Bewertung einer Investition. Boarding-Häuser können, insbesondere bei einer positiven Entwicklung des Standorts, erheblich an Wert gewinnen.

**Einfluss von Standortentwicklung auf den Immobilienwert**

Die Wertsteigerung einer Boarding-Haus-Immobilie hängt maßgeblich von der Entwicklung des Standorts ab. Investoren sollten daher den Standort sorgfältig auswählen und auf positive Entwicklungspotenziale achten, wie beispielsweise den Ausbau von Infrastruktur, die Ansiedlung neuer Unternehmen oder die Entwicklung neuer Wohn- und Geschäftsviertel.

**Bedeutung der Immobilie im Portfolio eines Investors**

Für Investoren, die ein diversifiziertes Immobilienportfolio aufbauen möchten, kann ein Boarding-Haus eine sinnvolle Ergänzung sein. Die Kombination aus laufenden Einnahmen und langfristiger Wertsteigerung macht Boarding-Häuser zu einer attraktiven Anlageform, die auch in wirtschaftlich unsicheren Zeiten Stabilität bietet.

**Langfristige Trends im Boarding-Haus-Markt**

Der Boarding-Haus-Markt hat in den letzten Jahren ein starkes Wachstum erlebt, das sich voraussichtlich auch in Zukunft fortsetzen wird. Dies liegt unter anderem an der zunehmenden Flexibilisierung der Arbeitswelt und der steigenden Nachfrage nach temporären Wohnlösungen. Investoren, die frühzeitig in diesen Markt einsteigen, könnten daher von langfristigen Wertsteigerungen profitieren.

Verwaltung und Betrieb eines Boarding-Hauses

Die erfolgreiche Verwaltung und der Betrieb eines Boarding-Hauses erfordern ein hohes Maß an Professionalität und Managementkompetenz. Von der Pflege der Immobilie über die Vermarktung bis hin zur Gästebetreuung gibt es zahlreiche Aufgaben, die effizient und effektiv umgesetzt werden müssen.

**Aufgaben und Herausforderungen bei der Verwaltung**

Die Verwaltung eines Boarding-Hauses umfasst eine Vielzahl von Aufgaben, die von der Instandhaltung der Immobilie über die Buchhaltung bis hin zur Gästebetreuung reichen. Eine der größten Herausforderungen besteht darin, den Betrieb effizient zu gestalten, um die Kosten zu minimieren und gleichzeitig einen hohen Standard zu gewährleisten.

**Möglichkeiten der Auslagerung (Property Management)**

Viele Eigentümer entscheiden sich dafür, die Verwaltung ihres Boarding-Hauses an ein professionelles Property Management auszulagern. Dies hat den Vorteil, dass erfahrene Fachleute die Betreuung übernehmen, was nicht nur den Betrieb optimiert, sondern auch die Auslastung und Einnahmen maximieren kann. Allerdings ist diese Dienstleistung mit zusätzlichen Kosten verbunden, die in die Kalkulation einbezogen werden müssen.

**Optimierung von Betriebskosten**

Eine wichtige Aufgabe im Management eines Boarding-Hauses ist die Optimierung der Betriebskosten. Dazu gehört die effiziente Nutzung von Energie, die Vermeidung unnötiger Ausgaben und die Optimierung der Serviceangebote. Durch eine kontinuierliche Überprüfung der Kostenstrukturen und die Implementierung moderner Technologien können die Betriebskosten gesenkt und die Rentabilität erhöht werden.

Alternativen zur Investition in ein Boarding-Haus

Während Boarding-Häuser eine interessante Anlageoption darstellen, gibt es auch andere Immobilienformen, die potenziell rentable Investitionen bieten. Ein Vergleich mit diesen Alternativen kann helfen, die beste Entscheidung für das eigene Anlageportfolio zu treffen.

**Vergleich mit anderen Immobilieninvestitionen (z.B. Ferienwohnungen, Mehrfamilienhäuser)**

Eine mögliche Alternative zur Investition in ein Boarding-Haus ist der Erwerb von Ferienwohnungen. Diese bieten ähnliche Renditechancen, sind jedoch stärker von saisonalen Schwankungen abhängig. Mehrfamilienhäuser hingegen bieten eine stabilere Einnahmesituation, da sie langfristig vermietet werden, haben jedoch in der Regel geringere Renditen als Boarding-Häuser.

**Vor- und Nachteile der Alternativen**

Die Entscheidung für oder gegen ein Boarding-Haus sollte auf einer gründlichen Analyse der eigenen Anlageziele und der jeweiligen Vor- und Nachteile basieren. Boarding-Häuser bieten hohe Renditechancen, erfordern jedoch auch ein aktives Management und sind von Marktbedingungen abhängig. Ferienwohnungen bieten Flexibilität und Potenzial für hohe Einnahmen in der Saison, sind aber in der Nebensaison oft schwieriger zu vermieten. Mehrfamilienhäuser bieten langfristige Stabilität, aber möglicherweise geringere Renditen.

Fazit

Boarding-Häuser stellen eine attraktive Kapitalanlage dar, die hohe Renditen und flexible Nutzungsmöglichkeiten bietet. Allerdings sind sie auch mit spezifischen Risiken verbunden, die sorgfältig abgewogen werden müssen. Eine solide Finanzierung, ein guter Standort und professionelles Management sind entscheidend für den Erfolg. Investoren, die diese Faktoren berücksichtigen und bereit sind, aktiv in die Verwaltung der Immobilie einzugreifen, können von den vielen Vorteilen dieser speziellen Immobilienform profitieren.

Darüber hinaus biete ich umfassende Beratung zu wichtigen Absicherungen, die Ihre finanzielle Sicherheit und die Ihrer Familie gewährleisten. Dazu gehören:

-

- Versicherungen für Ihre Immobilie: Schützen Sie Ihr Eigentum mit passenden Gebäude- und Hausratversicherungen.

- Absicherung Ihrer Arbeitskraft: Sorgen Sie für Ihre Zukunft mit Berufsunfähigkeitsversicherungen, die im Falle eines Einkommensausfalls durch Krankheit oder Unfall greifen.

- Absicherung Ihrer Familie: Stellen Sie sicher, dass Ihre Familie finanziell abgesichert ist, durch Risikolebensversicherungen und andere Vorsorgelösungen.

Ihre Immobilienfinanzierung ist mein Fokus, und ich arbeite daran, Ihnen die bestmöglichen Lösungen anzubieten. Bitte zögern Sie nicht, mich zu kontaktieren, um Ihre individuellen Anforderungen zu besprechen und gemeinsam die passende Finanzierungslösung für Ihre Immobilie zu finden.

#Finanzberatung aus Leidenschaft

Kontakt

E-Mail Adresse

Telefon

08191-6409006